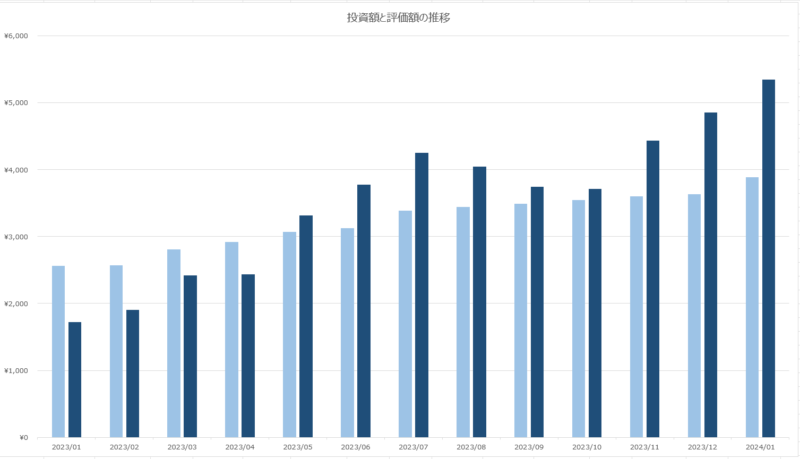

今月の結果

どうも、とみです。

1月分の投資結果を見ていきましょう。

また今月も上がってしまいました。

どこまであがるんだ。これが投資ですよね。このへんで下がるだろうと思っても上昇していく。ここを見極めるのはプロでも無理なわけでね。

なので正解は、あがってもさがってもただ金融資産を保有しておく。というわけです。

前月比:+496,422円(追加投資+248,000円含む)

累積評価損益:+1,464,184円

投資額:3,885,320円

評価額:5,349,504円

ようやく金融資産は500万円を突破してくれました。というか突破してそこから更に30万円もあげてくれてますからね。

原資が増えていくとはねた時のリターンは物凄いですね。

今回のように500万円あれば、30万円追加で上げるにはたったの+6%でいいわけです。投資初期にこの額を増やすのは本当に大変でした。

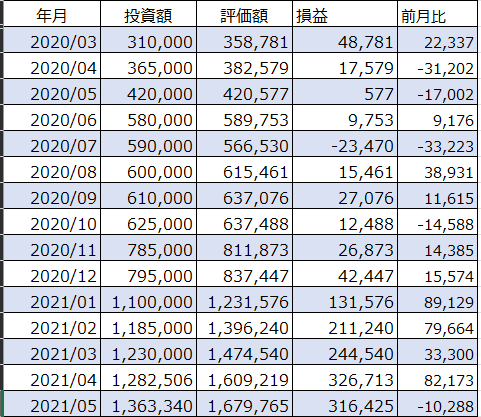

例えば合計の損益が30万円増えたのは、投資を初めてから1年経ってようやくです。

0円から100万円増やすときの労力と、500万円から100万円増やすときの労力は全くもって違うというのが投資の面白い所ですよね。

1年かかってようやく増やせた額が、原資さえ増えればたかが1ヵ月で超えてしまうわけです。

だから0から投資をはじめる人も、原資が大きい人の値動き、というかリターンを見て落ち込まなくていいのです。原資が大きくなっていけば増える速度は加速度的に勝手に大きくなっていきますからね。

日本株へ投資

新NISAではレバレッジをかけた米国株への投資もできず、かつ円安局面では積極的に米国株への投資がし辛いというのもあって、2024年の投資方針については悩んでいます。

巷では、新NISAでオルカン1800万というのが最善手と言われています。

ただ、本当にそれで良いのかについては少し考えてみる必要があります。

現在は円安局面であるため、ドル資産に1800万円を変えてその後にドル円 140円→100円まで下がったと仮定すると、それだけでドル資産は円換算で500万円以上の減となります。

オルカンでのリターンを何%と置くかも大事ですが、数年で元を取るのは難しいでしょう。

忘れている人も多いかもしれませんが、このリスクは理解しておかなくてはいけません。

なので、僕のこれまでの投資方針は、この為替リスクをも凌駕するリターンを得たいと考えていたわけです。

その答えがレバレッジをかけたハイテク株と半導体株、そして2023年の下期においては米国20年長期債券に全力で突っ込んでいたわけ。

これが2024年からは防がれていますので、もう無理ぽよ。 という状況です。

まぁそもそも株高でもあるので、もうレバレッジ株に突っ込むのも旨味が少ないというか。やはり低くなった時に買うのも大事ですからね。

でだらだら書きましたが、そんなわけで金余りなので日本株へ投じてみる事にしました。

為替リスクを考慮しなくていいからですね。あとは単純にお金をお金として置いとくのももったいないし。

投じる企業については業界別で考えました。商社は買われ過ぎ、製造は資産効率悪すぎで投じる気が起きない、小売りはイオンで十二分の成果、半導体は日本の企業は期待できない、通信も成長性なし・・・といろいろ考えた結果、製薬業界に突っ込む事にしました。

日本の製薬業界というと、圧倒的なのは売上4兆円の武田製薬、以降は売上1兆円クラスの大塚HD、第一三共、中外製薬、、、そして今回僕が投じたアステラス製薬となります。

なぜ選んだかは、まあ完全に気分です。PBRも2近かったしまだアステラスは割高だったかもしれませんが、直近の日本株の中ではかなり低水準で推移しているものの安定感はあるんじゃないかと。かつ配当においても累進増配なので株価に関わらず安定的に毎年7000円くらい貰えるので。

ってなわけで、せっかくの新NISAですので日本企業を応援してみようというお話でした。

何も考えず普通にTMF(レバレッジ米国20年債券)に突っ込んで、税金払っても全然リターンはこっちのほうが良かったかもしれませんがね。

それでは、また。